imBTC 业务更新:Tokenlon 比特币跨链网关服务下线公告

活动预告:

imToken 将联合 dForce 在 3 月 5 日(本周四)晚上 7 点半进行「如何使用 imToken 理财并获得最大收益」主题分享,感兴趣的同学可以关注文末二维码,了解详情。

总想要打败市场的人们,一次次被行情击倒。

在区块链市场中,我们有很多理财方式可选,基于智能合约的 DeFi(去中心化金融)应用更是提供了丰富的选项。

之前我们介绍过提供稳定收益的 DeFi 应用:

这两个都是去中心化借贷平台,基本原理是通过借款人的利息来支付存款人的收益。

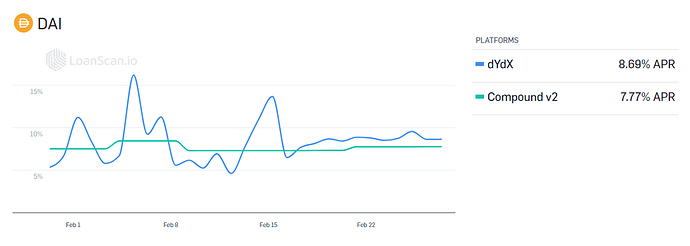

但由于流动性差异,不同借贷平台所提供的存款利率往往不同:同一时刻,在 Compound 存 Dai 的年化利率是 7.56%,而 dForce 中可能是7.8%,流动性变化更剧烈的 dYdX 此时利率可能是 15%

面对 7.56% 和 7.8% 的收益率,由于我们无法做到时刻关注市场,因此只能反复比较 0.24% 利率差别背后的利与弊,评估收益率的稳定性和资金流动的成本。

而理想状态是,投资者时刻关注利率,不断观察并迅速重新分配资金,以获取更高的回报。

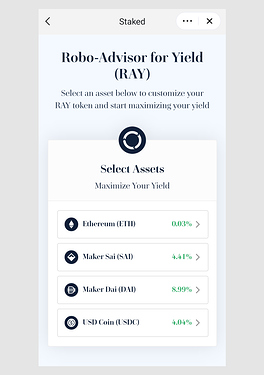

现在,Staked 提供了这样的服务 RAY,帮助投资者自动化寻找高收益机会。

RAY 的解决方案

RAY(Robo Advisor for Yield) 是一个可自动根据收益机会分配资金的智能合约系统。投资者存入资产后,系统就会自动监视各个 DeFi 合约,并自动将资产分配到具有实时最佳收益的合约中。

举例来说,假设当前的资金池中有价值一百万元的 Dai,存在 Compound 中,此时 Dai 利率是 5%。一段时间后,dYdX 中 Dai 的借款需求上升导致 Dai 存款利率提高到 10%,RAY 就会自动分配(部分)资金到 dYdX 平台上,使整个资金池获得最佳收益。

可为什么同一个资产在不同平台上会出现利差呢?其实正常来说,在一个流动性充足的高效市场中,这样的套利机会会被迅速抹平。而它之所以存在于 DeFi 市场中,正是因为市场还小,流动性不足,使得一个 DeFi 合约的收益不时超过其他合约。

另一个可能的疑问是,如何确保资金收益抵过频繁转移造成的矿工费消耗?规模效应。RAY 通过把多数人的资金聚在一起,和由此产生的规模收益相比,矿工费消耗就变得微不足道。

提示:在帮助用户获取更多额外收益的同时,RAY 项目方也会从其中抽取约 20% 用作风险预备金并支付矿工费用。

如何使用 RAY

以太坊钱包 imToken 已经支持了 RAY,如果你有兴趣体验这个自动获取最高收益的 DeFi 应用。在 imToken「浏览」页面搜索「Robo Advisor for Yield」就可以找到它。

市场中的多数人都是普通投资者,我们需要更好地平衡风险和收益。

就像 Staked 创始人所说:我们不一定要打败市场,但至少在可承受的风险内能够获得最佳收益。

参考资料

- Coindesk:Staked Automates the Best DeFi Returns With Launch of Robo Advisor

- Staked 官网

针对本次文章内容,imToken 特别邀请到了 imToken 首席行业研究员 Mako 和 dForce 社区负责人张先生来与大家进行分享互动。

欢迎大家参与 imToken 第二期 DeFi 讨论,你可以扫描以下二维码并备注(DeFi),添加 imToken 小哥哥 or 小姐姐微信号,我们会在讨论开始前拉你入群,请不要着急哟~